W centrum uwagi – Europejski rynek mieszkaniowy – dom (nie)słodki dom?

- Gwałtowne zaostrzenie warunków finansowania staje się coraz większym obciążeniem dla rynku mieszkaniowego. Zapotrzebowanie na kredyty uległo osłabieniu, a poziom zaufania wśród konsumentów jest niski. Widoczna jest również tendencja wzrostowa w zakresie kredytów hipotecznych o oprocentowaniu zmiennym, co sugeruje, że kredytobiorcy spodziewają się poprawy warunków finansowania i nie chcą utknąć z wysokim oprocentowaniem. Odzwierciedla to także utrzymującą się niepewność odnośnie stóp procentowych, ponieważ kredyty o oprocentowaniu stałym robią się o wiele droższe.

- Ograniczenia podaży mogą złagodzić korektę cen nieruchomości mieszkalnych, co jeszcze bardziej pogłębi pogorszenie przystępności cenowej mieszkań. Mimo spadku cen domów, całkowity koszt zakupu domu wzrósł z powodu wyższych stóp procentowych. W połączeniu z przegrzaniem cen nieruchomości mieszkalnych w latach 2020-21 (lub, w przypadku takich krajów, jak Niemcy, trwającym od 2014 roku), obciążenia kredytowe stają się niemożliwe do udźwignięcia, szczególnie dla młodszego pokolenia, które w większości zostało wyparte z rynku przez koszty.

- Nieskuteczność polityki publicznej w rozwiązywaniu strukturalnych problemów związanych z przystępnością cenową mieszkań w opinii Allianz Trade kontrastuje ze sprawną reakcją na tymczasowy wstrząs spowodowany przez pandemię Covid-19. Ponieważ podaż nowych mieszkań jest niewielka, dobrze funkcjonujące budownictwo socjalne i bardziej zrównoważona regulacja rynku najmu powinny stać się priorytetami polityki. Rynek mieszkaniowy w strefie euro

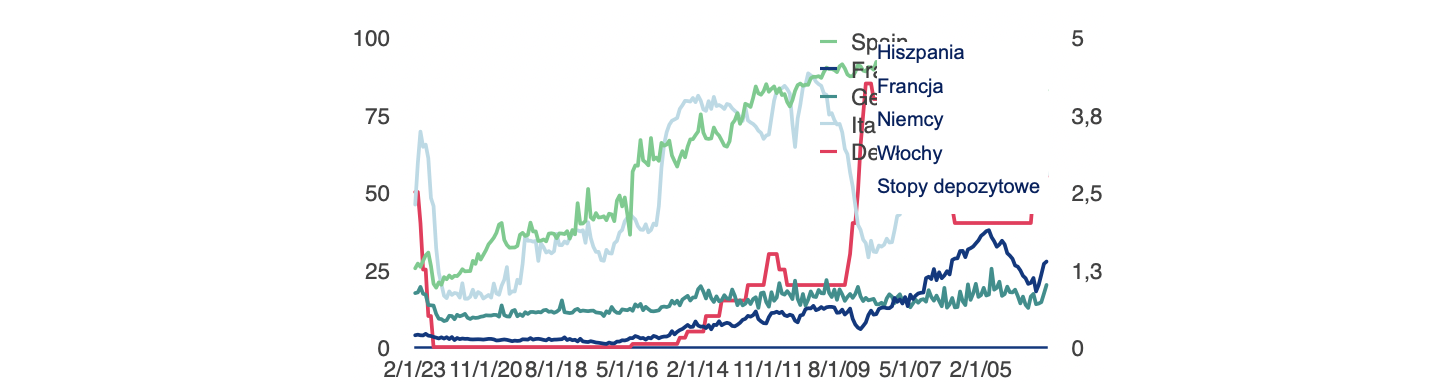

Gwałtowne zaostrzenie warunków finansowania staje się coraz większym obciążeniem dla rynku mieszkaniowego. Ponieważ ECB (Europejski Bank Centralny) nadal podnosi stopy procentowe (wczoraj o +25 pkt. bazowych, a na najbliższym posiedzeniu oczekuje się kolejnej podwyżki o 25 pkt. bazowych), gospodarstwa domowe stają w obliczu wyższych kosztów kredytów na zakup domów; oprocentowanie nowych kredytów wzrosło w lutym do 2,05% (z 1,61% w kwietniu ubiegłego roku). Opublikowane na początku tygodnia najnowsze badanie ECB dotyczące kredytów bankowych (Bank Lending Survey – BLS) potwierdziło zresztą ponure perspektywy w zakresie kredytów mieszkaniowych, które w marcu spadły już do 3,3% w ujęciu rocznym (z 3,7% miesiąc wcześniej). Standardy udzielania kredytów na zakup domów uległy zaostrzeniu we wszystkich głównych gospodarkach strefy euro, ze względu na wyższą percepcję i niższą tolerancję ryzyka przez banki. Spada również zapotrzebowanie na kredyty, choć w mniejszym stopniu niż w IV kwartale 2022 roku, kiedy odnotowano najwyższą stopę spadku liczby kredytów od czasu rozpoczęcia badania w 2003 roku (Wykres 1). Co ciekawe, konsumenci w niektórych krajach wybierają kredyty o oprocentowaniu zmiennym wskazując, że nie chcą „utknąć” z wysokimi stopami procentowymi (Wykres 2). W opinii Allianz Trade sugeruje to, że oczekują, iż w perspektywie średnioterminowej stopy procentowe będą niższe.

Wykres 1: Kredyty na zakup domów w strefie euro – wzrost roczny a oprocentowanie (nowe umowy)

Źródła: Refinitiv Datastream, Dział Analiz Allianz

Wykres 2: Udział kredytów o oprocentowaniu zmiennym (% wszystkich nowych kredytów) a stopa depozytowa ECB

Źródła: ECB, Refinitiv Datastream, Dział Analiz Allianz

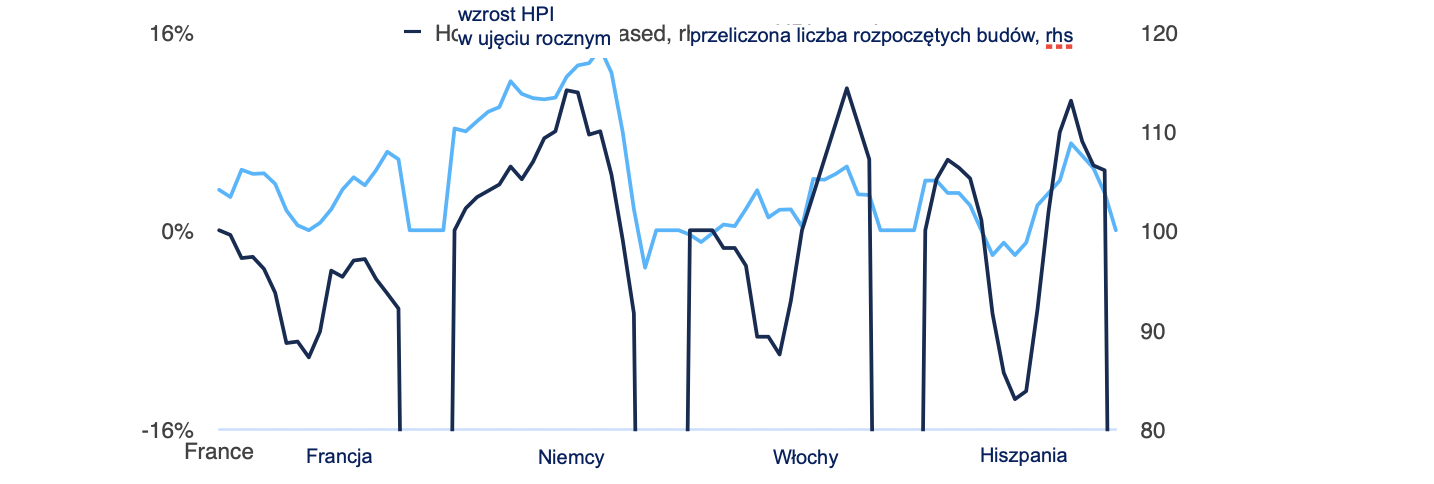

Ograniczenia po stronie podaży spowolniły spadek cen domów (Wykresy 3 i 4). Spadek podaży nowych lokali mieszkalnych od początku pandemii (ograniczenia działalności, liczne zakłócenia w łańcuchu dostaw i inflacja cen materiałów) będzie się utrzymywać, ponieważ deweloperzy zachowują ostrożne podejście w związku z niekorzystnymi perspektywami wzrostu gospodarczego i wyższymi kosztami kredytów. W Niemczech i Francji liczba rozpoczętych budów w segmencie mieszkaniowym jest niższa niż w 2019 roku, podczas gdy we Włoszech i Hiszpanii utrzymuje się na poziomie wyższym, ale zmniejsza się w stosunku do wzrostu po zakończeniu pandemii Covid-19. Jeśli chodzi o istniejące domy, gospodarstwa domowe nie odczuwają jeszcze potrzeby sprzedaży, a nadzwyczajne środki ochronne (np. moratorium na eksmisje) również zmniejszyły podaż; szybki wzrost kosztów materiałów z kolei spowolnił popyt wśród domów wymagających remontu.

Wykres 3: Porównanie zmian nominalnych cen lokali mieszkalnych (% w ujęciu rocznym, lhs) i liczby rozpoczynanych budów (przeliczone wg stanu na grudzień 2018, rhs)

Źródła: Źródła krajowe, OECD, Refinitiv Datastream, Dział Analiz Allianz. Uwaga: Wzrost HPI w ujęciu nominalnym; rozpoczęte budowy lokali mieszkalnych jako suma krocząca, przeliczona według stanu na grudzień 2018 roku; etykiety na osi x pokrywają się z początkiem roku.

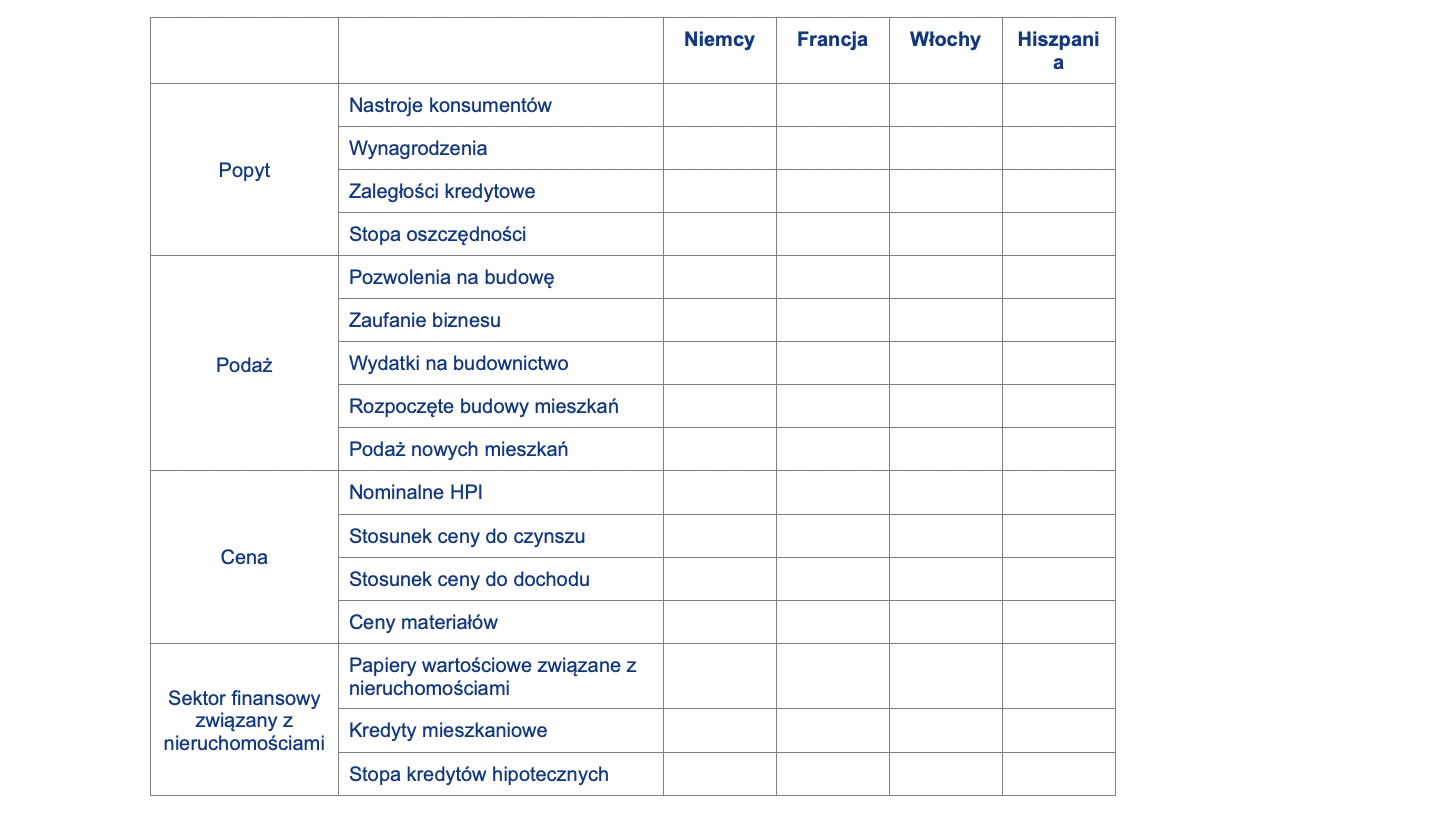

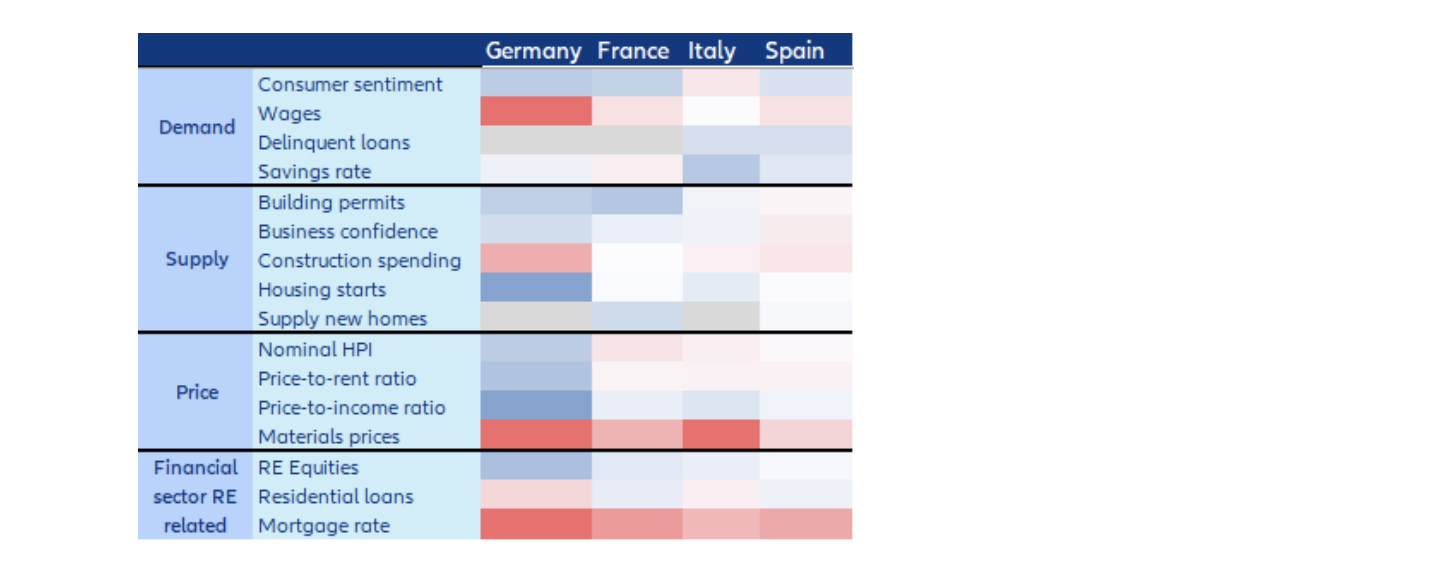

Wykres 4: Mapa cieplna rocznych zmian kluczowych zmiennych dla nieruchomości mieszkaniowych (wskaźnik z-score)*

Źródła: Refinitiv Datastream, Dział Analiz Allianz. Uwaga: najnowsza dostępna data dla każdego wskaźnika (z-score); z-score są obliczane dla okresu 20 lat lub maksymalnego dostępnego okresu, gdy seria ma mniej niż 20 lat historii; szare komórki odzwierciedlają brak danych.

Rynki mieszkaniowe Francji i Niemiec są najbardziej zagrożone (dalszymi) korektami cen. Przewidujemy realne korekty cen nieruchomości mieszkalnych o maksymalnie 5% do połowy 2024 roku, co oznaczałoby skumulowaną korektę o 15% w stosunku do stanu na koniec 2021 roku. We Francji, od drugiej połowy 2022 roku, popyt gospodarstw domowych na nowe kredyty hipoteczne spadł do historycznego minimum. Włochy i Hiszpania mogą przetrwać okres stagnacji cen nieruchomości. We Włoszech liczba potencjalnych nabywców na rynku nieruchomości już zmniejszyła się w ciągu ostatniego roku, a średni czas sprzedaży domu i średnia obniżka cen wzrosły po tym, jak na początku 2022 roku osiągnęły najniższy poziom od 10 lat. Ogólnie rzecz biorąc, niedobór nieruchomości mieszkaniowych jest wspólną cechą wszystkich krajów, co zrównoważy tendencję spadkową w zakresie cen i pomoże uniknąć krachu. W tym kontekście pojawiają się coraz częstsze wezwania do wprowadzenia rządowych środków zapewniających przystępne cenowo mieszkania.

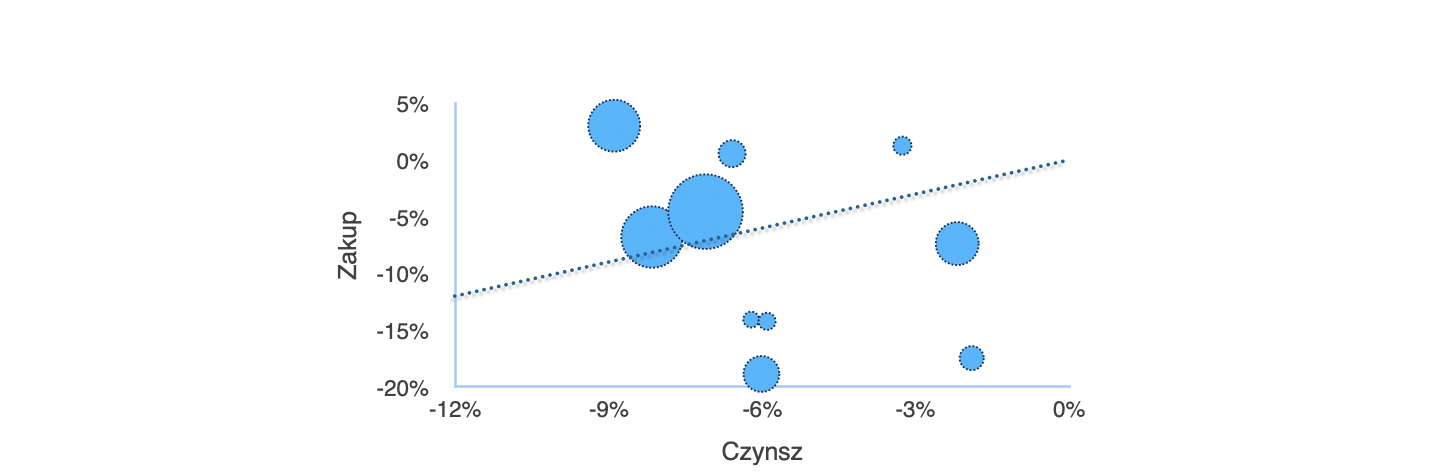

Zwiększenie udziału budownictwa socjalnego mogłoby być rozwiązaniem wspomagającym osoby kupujące swoje pierwsze mieszkania, które w coraz większym stopniu są wypierane z rynku przez koszty. Rozdźwięk między cenami mieszkań a poziomem wynagrodzeń powiększył się z powodu inflacji w zakresie cen dóbr pierwszej potrzeby, jaka pojawiła się na skutek wojny w Ukrainie, oraz zwrotu w obszarze polityki pieniężnej. Gospodarstwa domowe borykają się dziś z ograniczeniami budżetowymi na wielu frontach, a te, które nie zdecydowały się dotąd na zakup domu, prawdopodobnie nie będą w stanie podjąć takiego kroku w ciągu nadchodzących dwóch lat. Sprawy wcale nie przedstawiają się lepiej z perspektywy przystępności cenowej czynszów, zwłaszcza we Włoszech, Niemczech oraz Francji.

Wykres 5: Europejskie gospodarstwa domowe – łączne straty w obszarze przystępności cenowej mieszkań od 2019 roku (w porównaniu z czynszem na osi x; w porównaniu z zakupem na osi y)

Źródła: OECD, Refinitiv Datastream, Dział Analiz Allianz. Uwaga: ocena przystępności cenowej opiera się wyłącznie na cenach; wielkość okręgów oznaczających kraje opiera się na wysokości PKB; pomiar przystępności cenowej mierzony na podstawie nominalnego dochodu rozporządzalnego w przeliczeniu na mieszkańca; kraje EZ bez opisu to Austria, Belgia, Finlandia, Grecja oraz Portugalia; przerywana linia oznacza równe zmniejszenie przystępności cenowej zarówno dla zakupów, jak i czynszów.

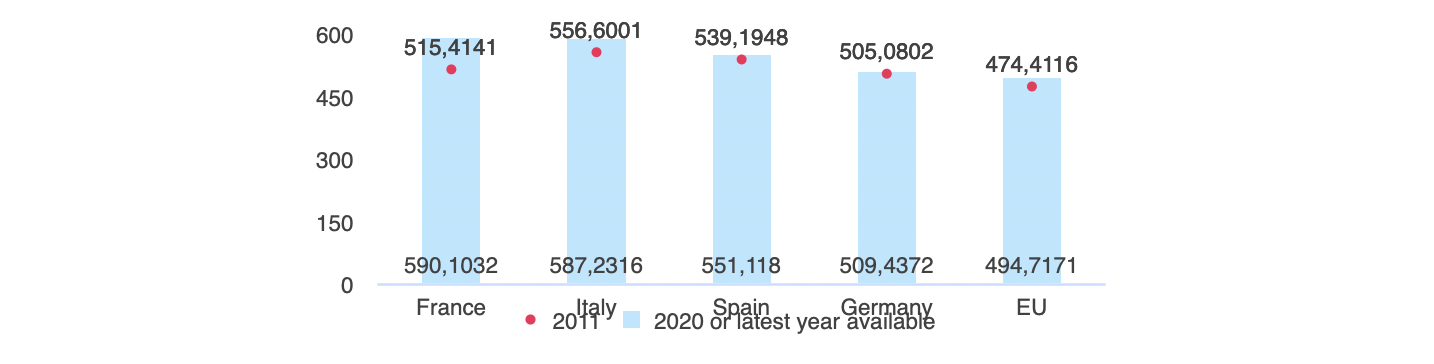

Inwestycje publiczne w budownictwo socjalne w strefie euro nie wzrosły istotnie od czasu globalnego kryzysu finansowego. Wydatki rządów na cele mieszkaniowe w dużej mierze pozostały na niezmienionym poziomie w stosunku do PKB (0,4%). Największe gospodarki wręcz obniżyły względny poziom swoich wydatków na cele mieszkaniowe: Niemcy zeszły z poziomu 0,5% PKB w 2009 roku do 0,4% w 2021, Francja z 1,0% do 0,9% w analogicznym okresie, natomiast Hiszpania z 0,1% do 0,0%. Włochy zachowały stabilny poziom 0,0% w obu latach. To może wyjaśniać, czemu pula mieszkań socjalnych wynosi około 3,2% w Niemczech, 2,4% we Włoszech, 14,0% we Francji oraz 1,1% w Hiszpanii. Podmioty będące dostawcami mieszkań socjalnych także przedstawiają się różnie w poszczególnych krajach: we Włoszech, 96% tego rodzaju mieszkań zapewniają organy publiczne; we Francji, 53% pochodzi od organizacji typu non-profit lub spółdzielni, a 46% od regionalnych organów publicznych. W Hiszpanii natomiast 100% budownictwa socjalnego realizują innego rodzaju dostawcy. Dane dotyczące Niemiec nie są powszechnie dostępne, lecz większość mieszkań socjalnych realizują tam instytucje publiczne lub spółdzielnie. W im większym stopniu rynek mieszkaniowy jest zależny od sektora prywatnego, tym bardziej jest podatny na wpływ cykli biznesowych. Pod względem efektywności polityki w zakresie mieszkalnictwa socjalnego, w opinii Allianz Trade strefa euro mogłaby wzorować się na skutecznych inicjatywach realizowanych w Japonii i Szkocji. Programy wspierające realizację mieszkań poprzez korzystne opodatkowanie nieruchomości przyniosły dobre efekty w Japonii, podczas gdy Szkocja oferuje całą gamę mechanizmów finansowania pozwalających na budowę przystępnych cenowo mieszkań. Odpowiednie planowanie urbanistyczne także stanowi drogę do poprawy sytuacji w zakresie kryzysu mieszkaniowego.

Wykres 6: Liczba mieszkań na tysiąc mieszkańców

Źródła: OECD, Dział Analiz Allianz